任宁/F3015203、Z0013355/

一德期货能源化工分析师

核心观点

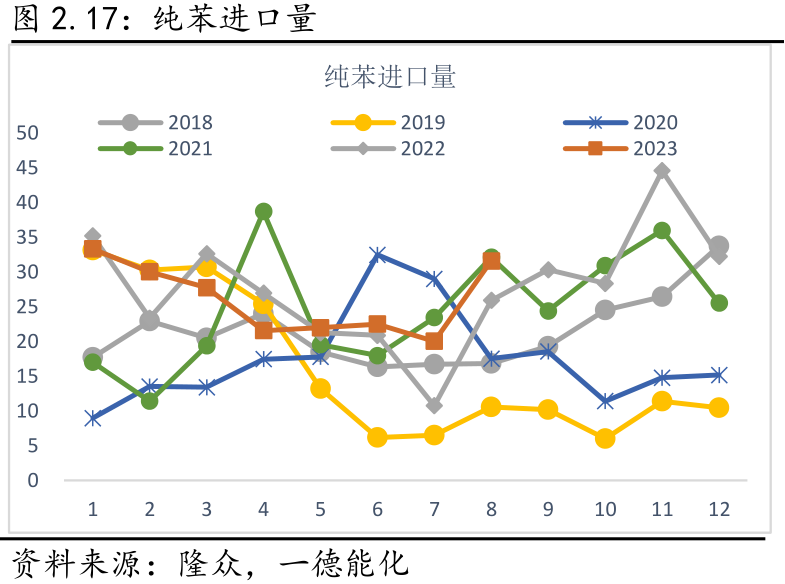

前三季度产量累计同比增加11%,年底有望达到13%,后期检修计划少。进口有小幅增加预期。

需求端环比看四季度会好于三季度,尤其是汽车和家电方面,短期苯乙烯下游成品去库较为明显,已降至中性水平。

纯苯库存低位震荡,苯乙烯环比累库至中等。

调油逻辑转弱,芳烃估值有望季节性回落,苯乙烯价格重心先跟随向下,后期再看下游补库力度。

策略:

①单边短线为主,波动区间8200-10000;

②跨期以做扩为主,滚动操作。

风险点:

①装置的预期外变化;

②原油变动。

报告正文

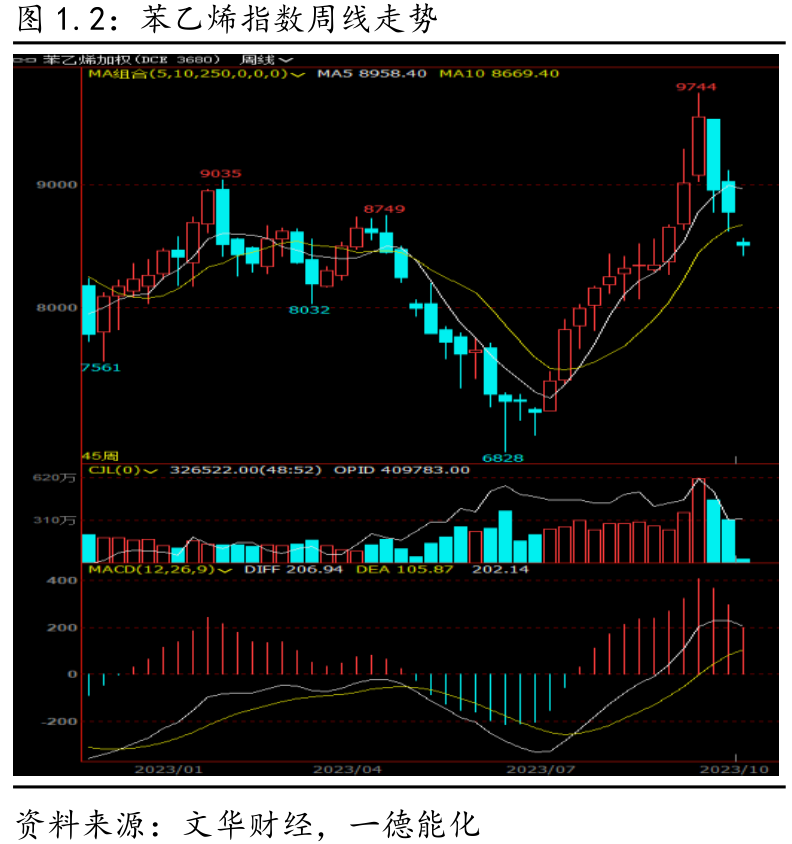

回顾苯乙烯之前的行情,一季度调油预期支撑芳烃高位震荡,二季度需求证伪,高库存的纯苯跟随原油下跌,且终端需求跟进不佳,苯乙烯降价去库跌幅超过20%,三季度走势与原油高度相关,从7月开始持续上涨,幅度超过40%,在此期间纯苯-苯乙烯被动去库,尤其是纯苯环节,在成本与供需双重利好背景下价格重心不断抬升。

9月中下旬商品指数创阶段性新高,双节前资金止盈离场,在国庆期间原油受燃料油需求转弱和宏观因素影响转弱,化工品开盘补跌。

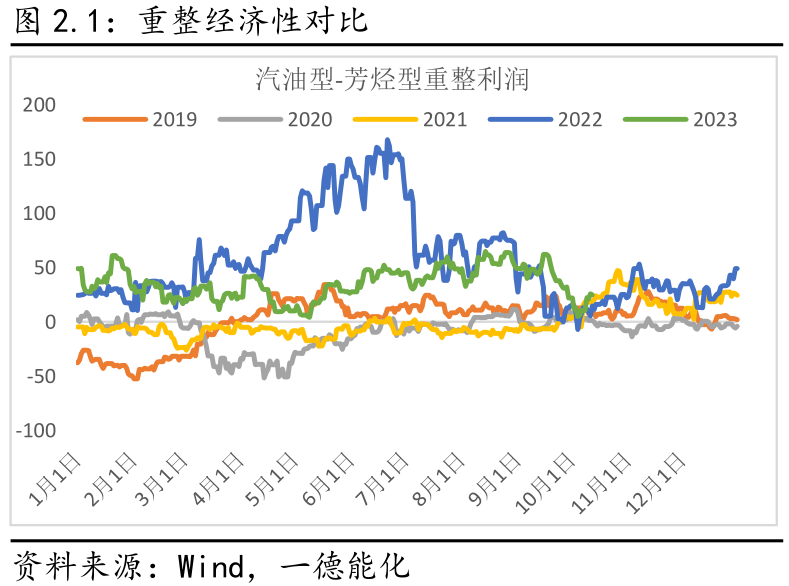

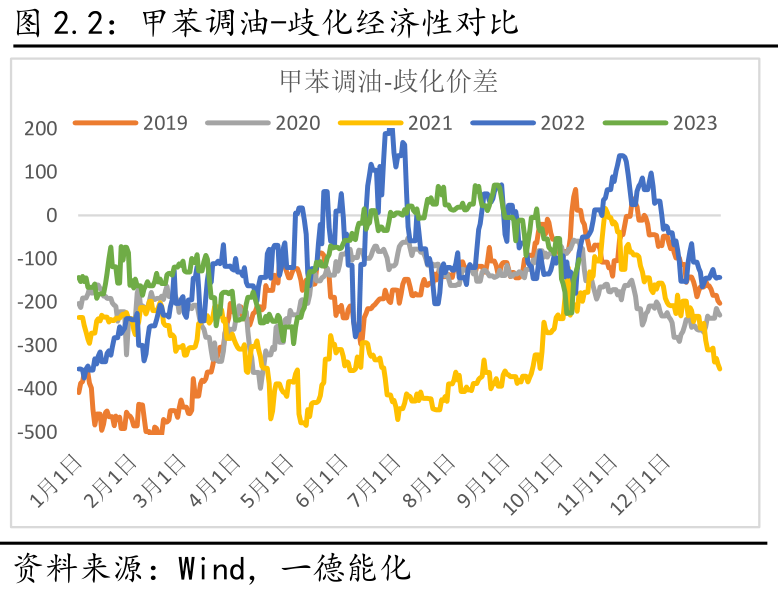

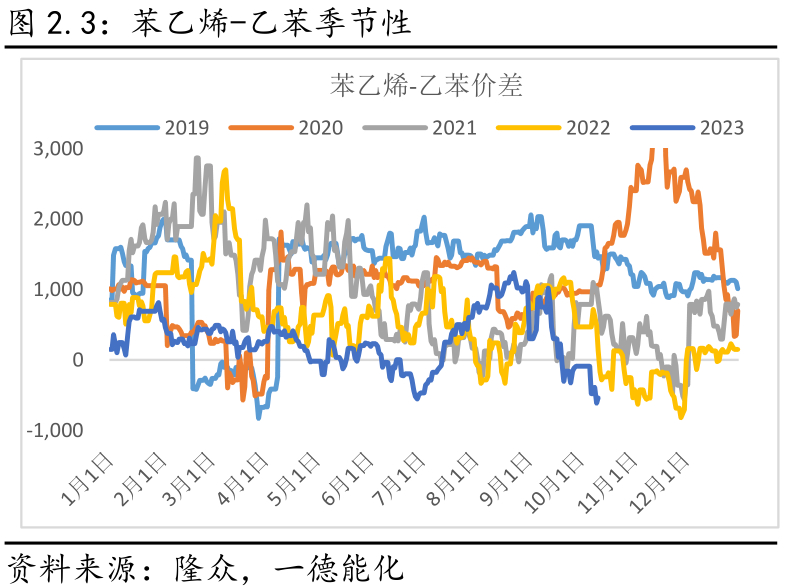

从2022年开始芳烃的关注点增加了调油逻辑,重整汽油以及可调油的芳烃组分走向成为供应端的边际变量,尤其是甲苯、二甲苯、乙苯。今年整体的调油逻辑比去年弱,更多的是靠预期以及季节性,因此两种路径(做油还是做化工品)的利润差小于去年同期,但是乙苯调油的经济性在7月中旬凸显出来,推涨下游苯乙烯的价格。

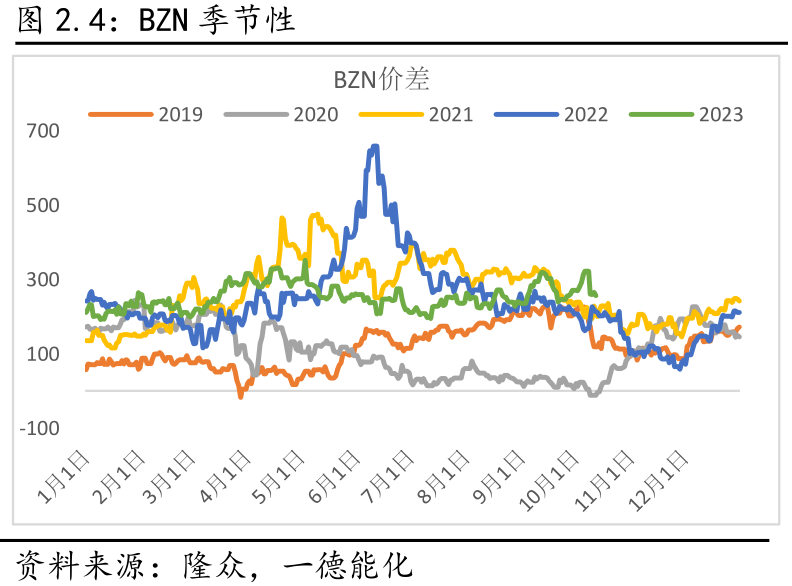

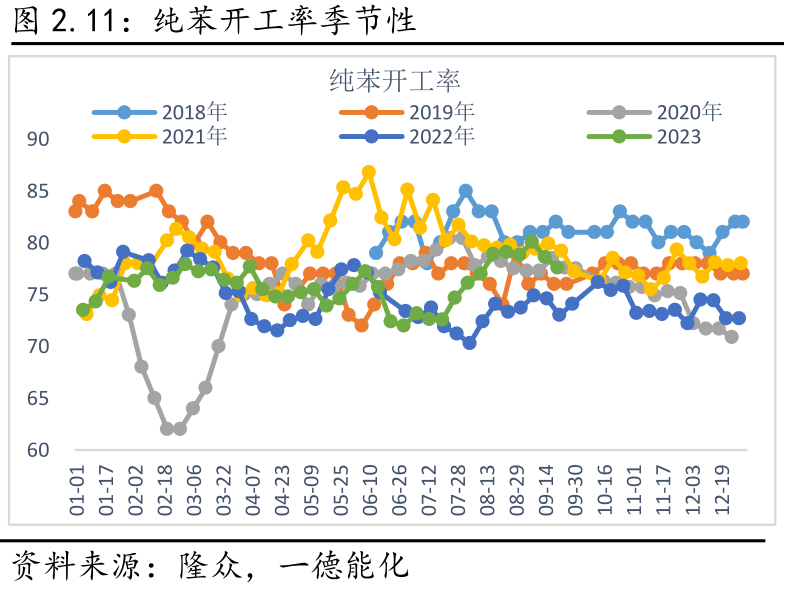

从季节性来看,四季度芳烃的估值大概率会回落,目前纯苯-石脑油价差已经从历史同期的高位环比走弱。

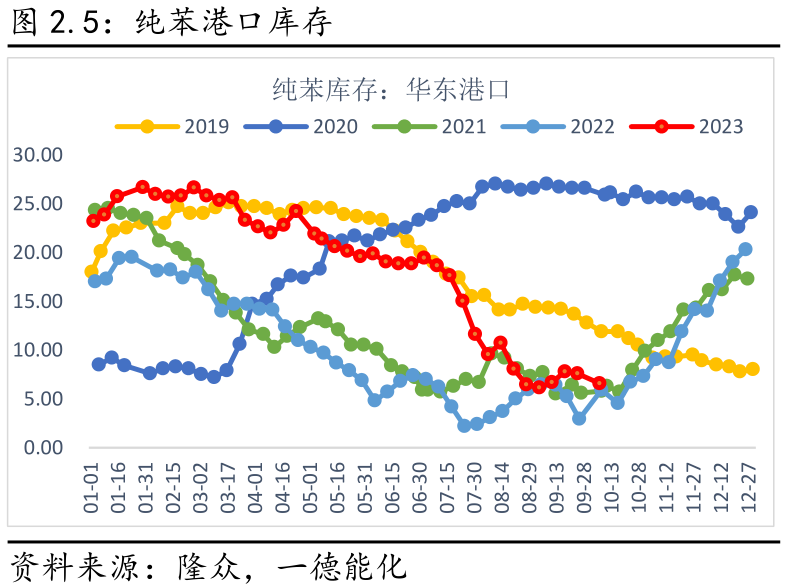

相较于苯乙烯,纯苯中短期的库存压力更小,从7月份快速去库降至历史低位后,短期也是震荡消化去库。

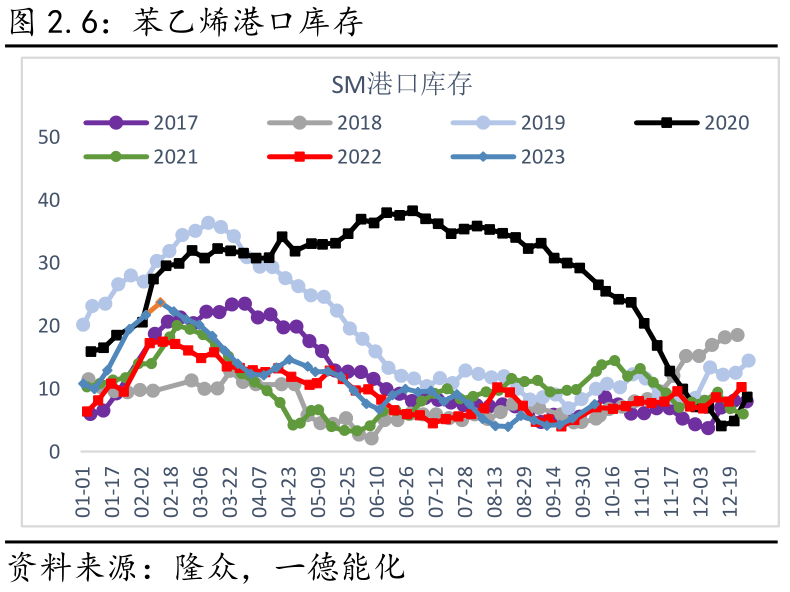

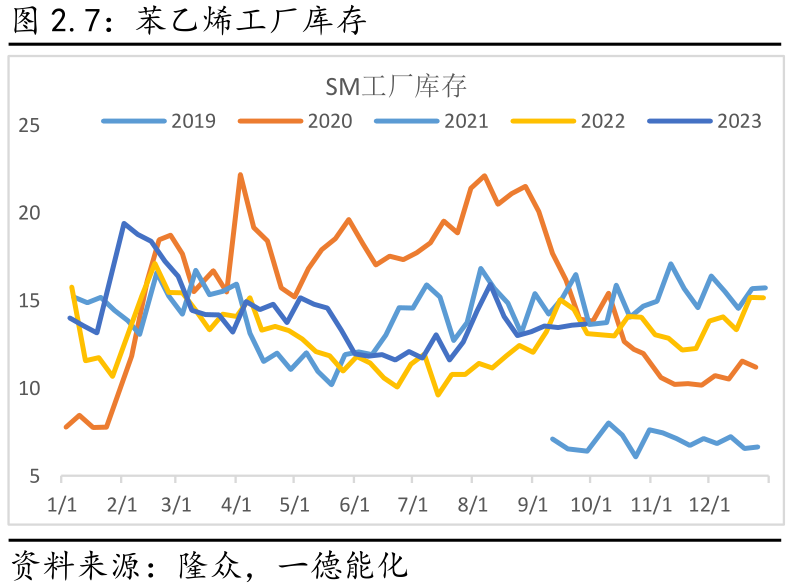

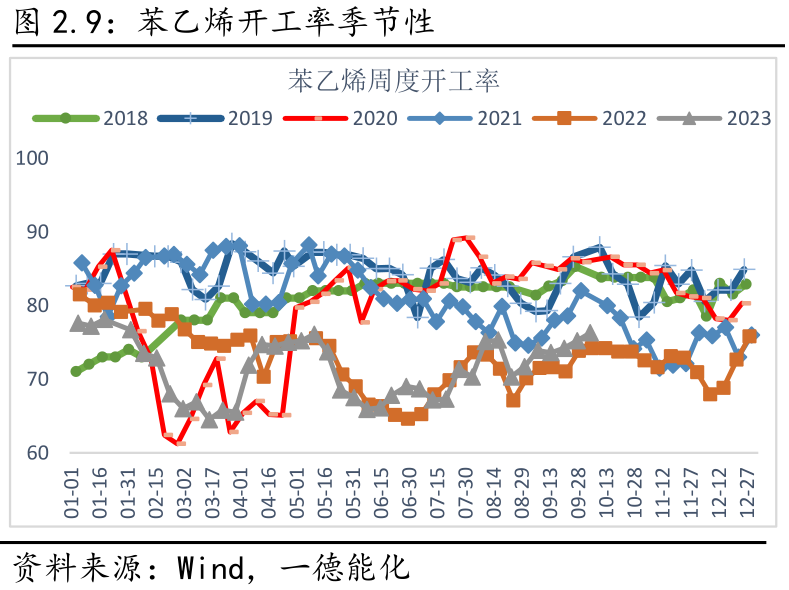

苯乙烯的去库主要受益于供应端的检修以及净进口持续偏低,其工厂库存偏中性,港口库存从8月份降至历史低位,之后缓慢累库,目前处于同期正常区间内。预期四季度随着检修装置的恢复,以及之前投产装置的负荷提升,整体供应会明显增加。

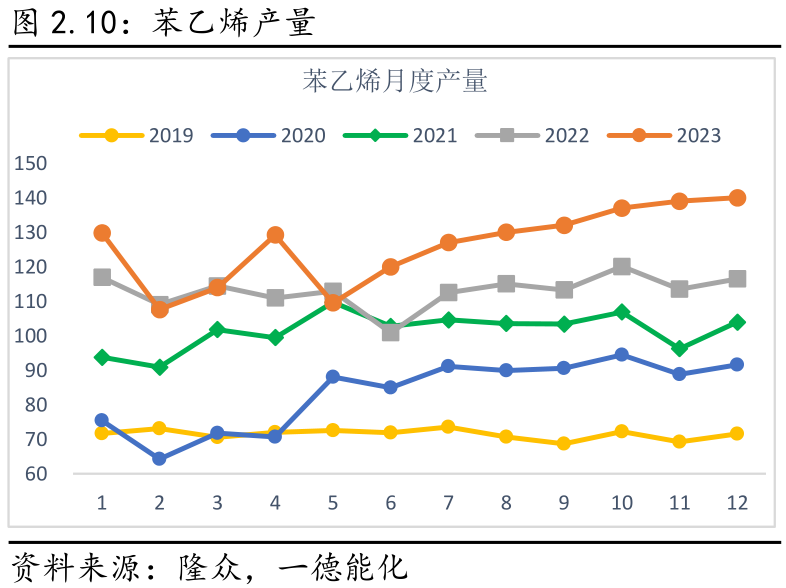

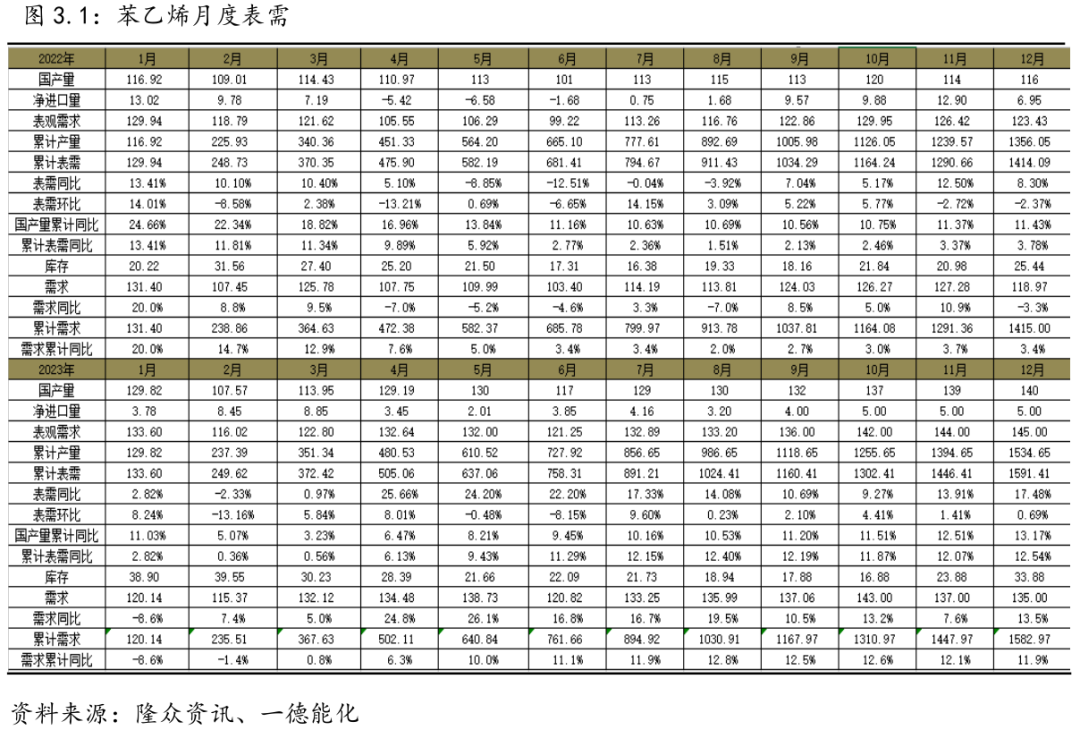

苯乙烯检修集中期在上半年,产量从7月份开始逐月增加。前三季度累计产量1119万吨左右,同比增加11%,四季度检修淡季,目前仅中海壳牌、九江、茂名等有检修预期,月均产量有望在135-140之间,到年底整体产量达到1535万吨左右,累计同比13%。

2.4 投产计划多数兑现,四季度增量寥寥无几

中信国安去年12月试车后始终未量产,今年投产装置多数兑现,京博石化68万吨预计在明年一季度,洛阳石化12万吨最早在今年底,因此四季度的增量装置并不多,主要是前期投产的装置提升负荷。

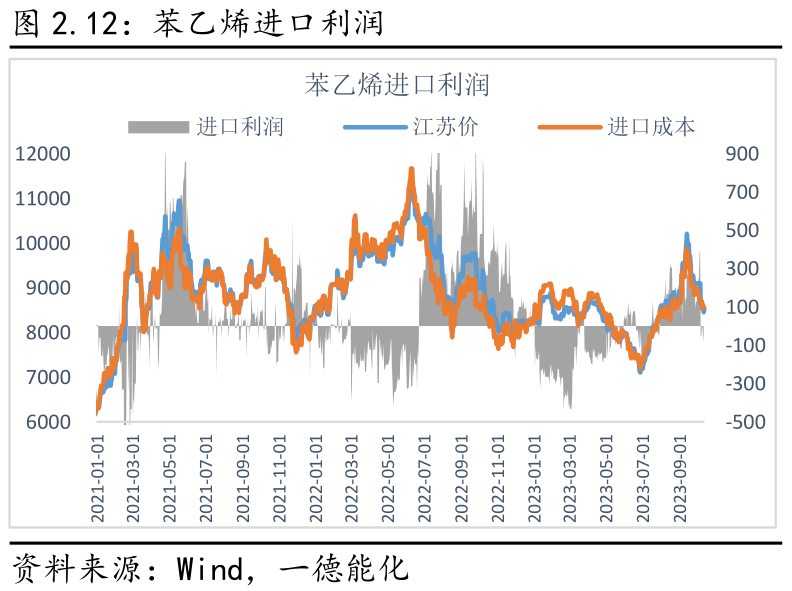

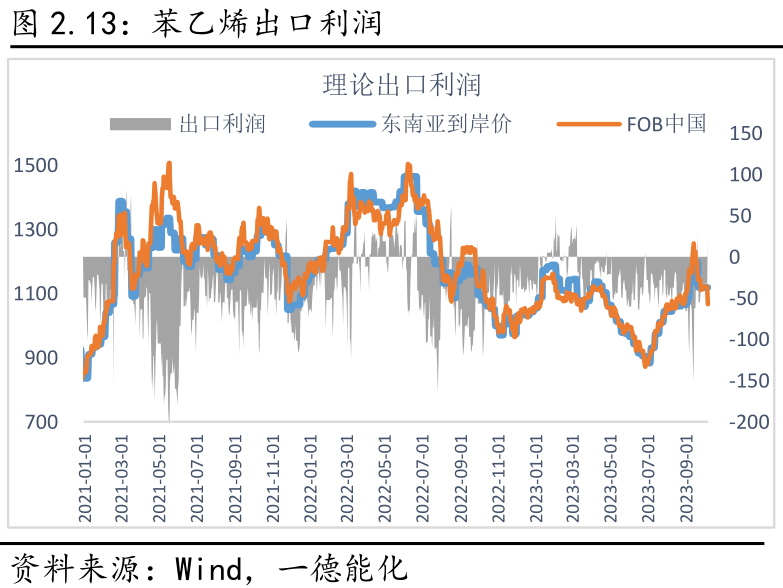

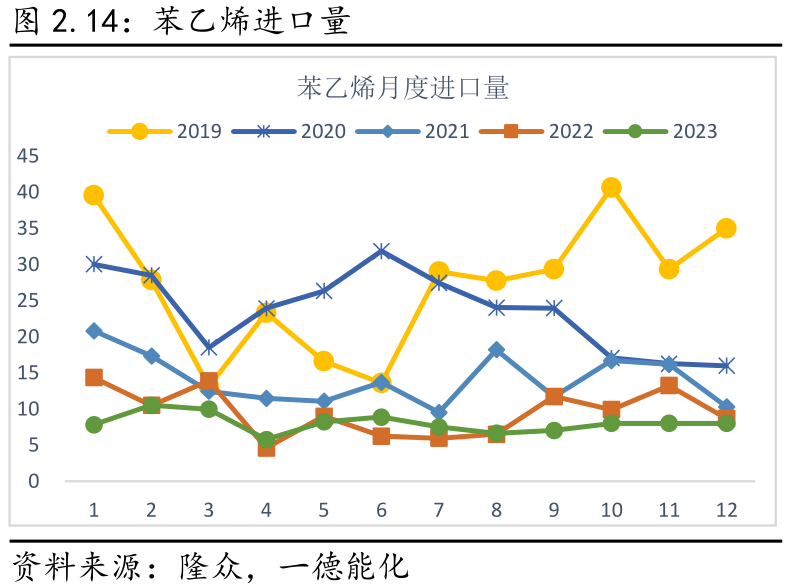

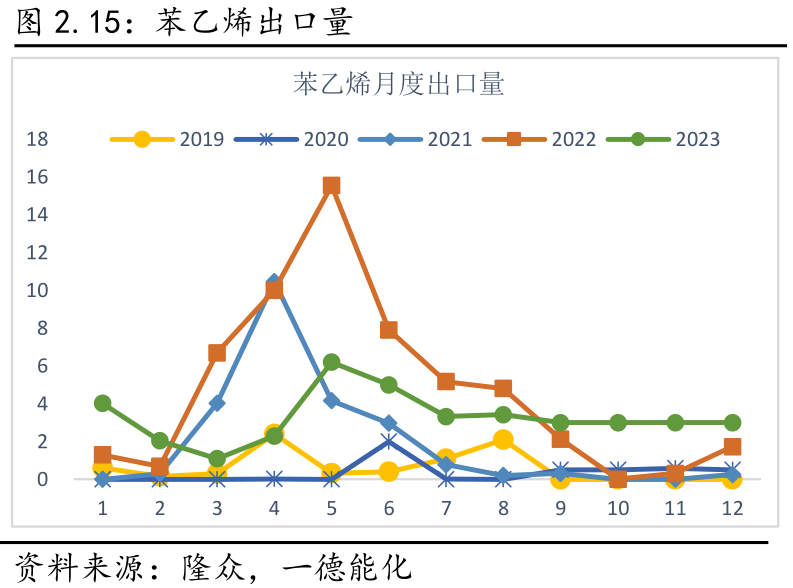

从苯乙烯的进口利润来看,上半年进口窗口基本关闭,下半年从8月份开始打开并持续至9月底,但是考虑到船期等原因,进口数据有一定的滞后性,暂未有明显增加。出口方面,由于海外价格跌幅比较大,除了上半年2-3月份有间断性的出口利润,其后始终处于关闭状态,因此今年月均出口仅3万吨左右。

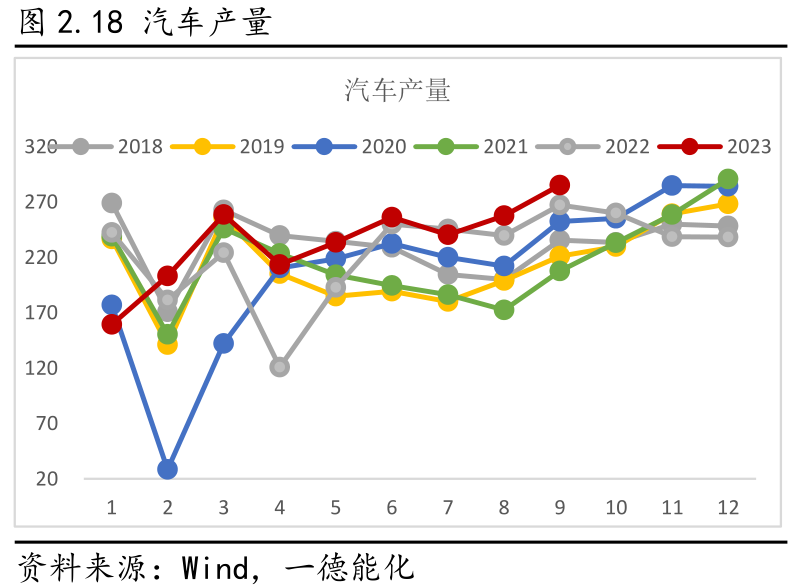

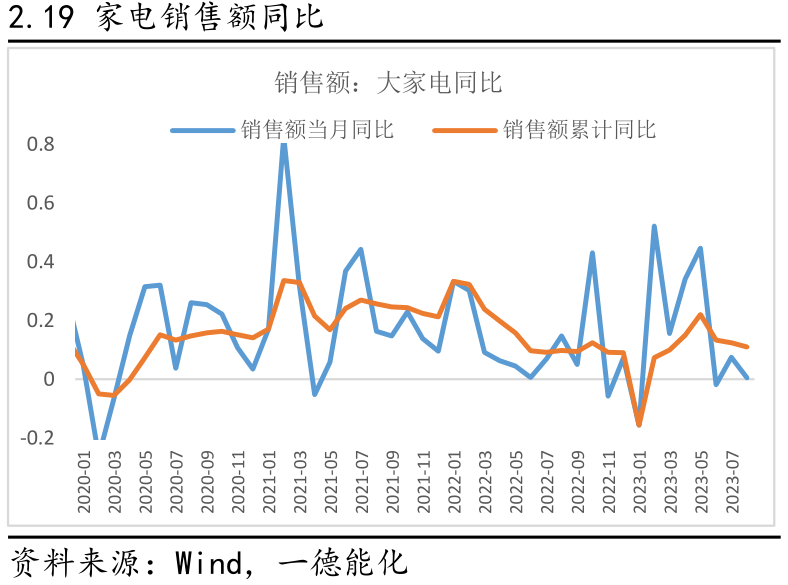

从终端需求来看,苯乙烯下游主要应用于家电与汽车行业,其中家电消费与房地产行业息息相关,近端竣工面积同比增加利好家电需求,但远端新开工面积以及投资完成额的累计同比都在下滑,外贸出口短期小幅好转但远不及往年利好力度,因此家电行业需求评估短期还有支撑,但中长期要看国内环境,增速预期要放缓。汽车方面前三季度产量累计同比增加7%,销量累计同比增加8%,且产销数据环比都在好转。

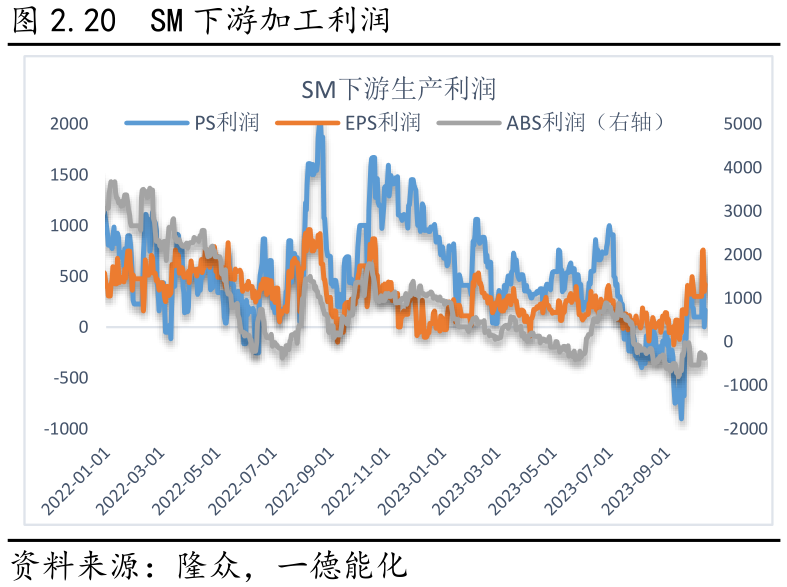

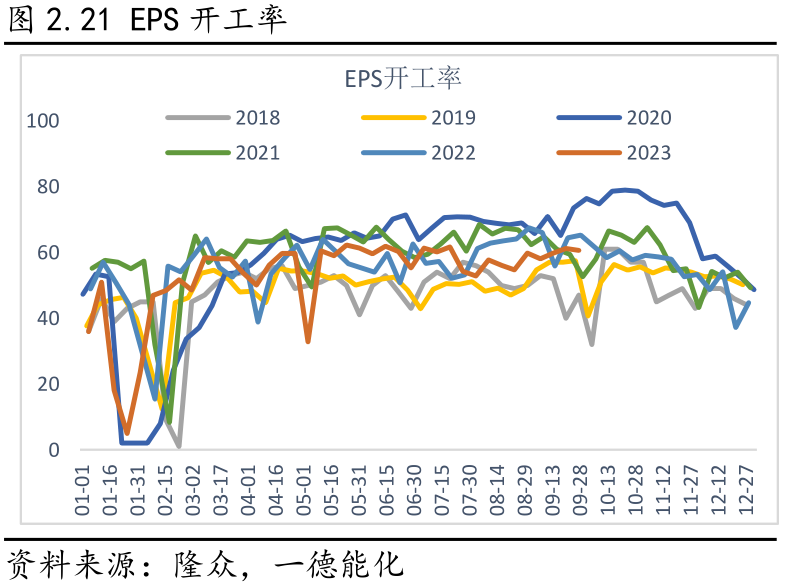

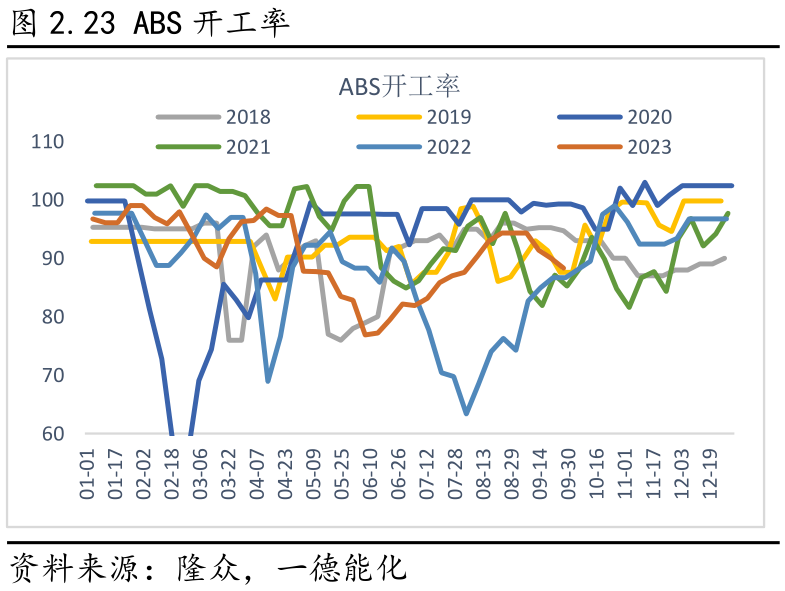

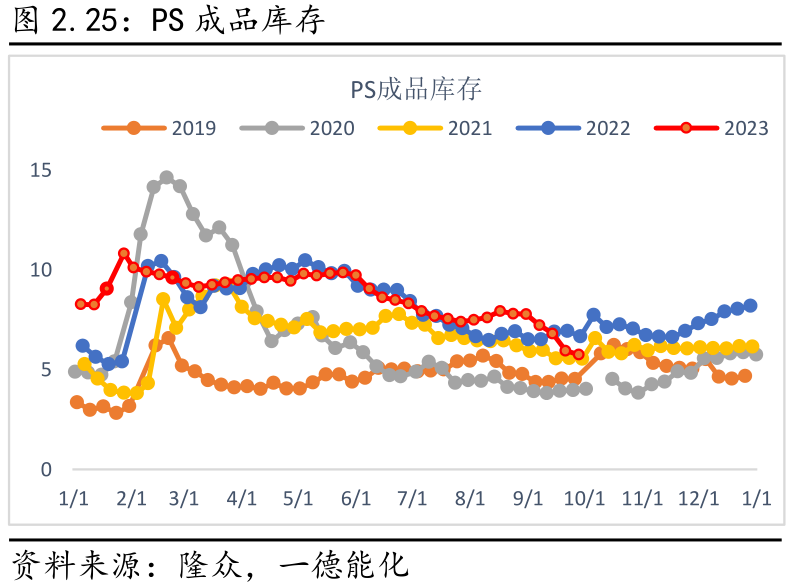

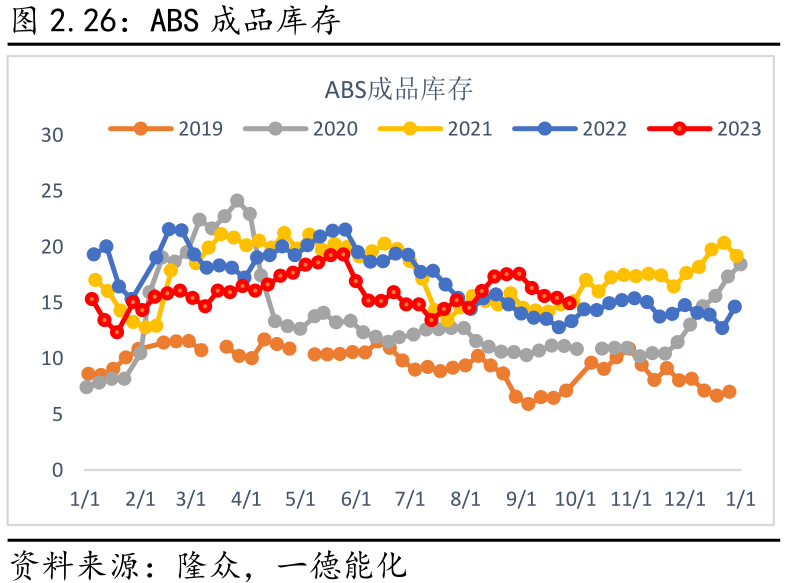

从苯乙烯的下游产品来看,加工利润的修复主要得益于原料端的走弱,从9月中旬后EPS与PS的生产利润明显修复,开工率也随之提升,但ABS加工利润还是偏差的。成品库存从9月初进入连续去库阶段,目前已经从高位降至中性水平。

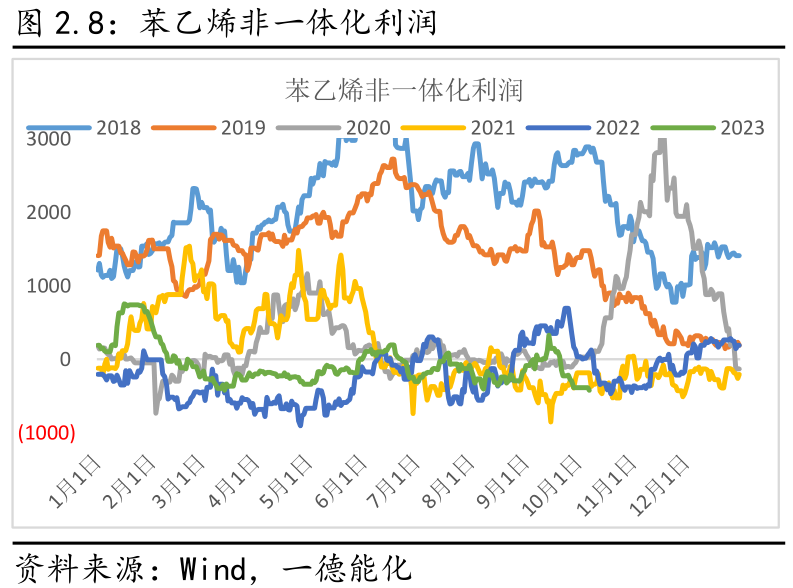

近两年苯乙烯的波动一是来源于成本端,二是成品油-芳烃之间的量价传导,从产业背景看苯乙烯仍处于增速期,非一体化生产供应成为边际变量,利润集中在上游纯苯端。从季节性来看,纯苯的高估值在四季度往往会回落,苯乙烯价格重心也会随之下移。

三季度苯乙烯的表需已经呈现出逐步宽松的趋势,包括检修恢复、投产兑现逐步量产、海外检修恢复等原因,四季度随着调油逻辑的走弱,之前可用于调油的芳烃品种供应回归,苯乙烯供应也会进一步宽松,预计今年累计表需增速将达到12%以上。因此四季度的需求表现决定了库存动向,10月去库后,11-12月可能累库。

首先,简单总结一下基本面:

①前三季度走出了两轮调油逻辑的行情,四季度会转弱,芳烃的高估值有望季节性回落。

②苯乙烯产业库存环比提升,处于同期正常水平,纯苯库存暂时还偏低。

③四季度供需双增,检修恢复以及投产装置的量产是主要供应增量,需求环比三季度好转,但力度不及往年,且长期看还是要靠国内市场。

其次,需要关注的风险点:

①装置的预期外变化;

②原油变动。

最后,从策略角度认为:

①单边波动区间8200-10000。

②跨期逢低做扩大,滚动操作。

编辑:王琰

审核:赵洪虎/F0303315、Z0012132/

复核:何牧

报告制作日期:2023年10月16日

投资咨询业务资格:证监许可〔2012〕38号

本研究报告由一德期货有限公司(以下简称“一德期货”)编制,本公司具有中国证监会许可的期货投资咨询业务资格(证监许可[2012]38号)。

本研究报告由一德期货向其服务对象提供,无意针对或打算违反任何国家、地区或其它法律管辖区域内的法律法规。未经一德期货事先书面授权许可,任何机构或个人不得更改或以任何方式引用、转载、发送、传播或复制本报告。

本报告所载内容及观点基于研究人员认为可信的公开信息或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但一德期货对这些信息的准确性和完整性均不作任何保证,且一德期货不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,一德期货不就报告中的内容对最终操作建议作出任何担保,不对因使用本报告的材料而导致的损失负任何责任。服务对象不应单纯依靠本报告而取代自身的独立判断。一德期货不对因使用本报告的材料而导致的损失负任何责任。